Com uma queda abrupta e sem precedente do VAB no primeiro semestre (8,8%), cujo impacto negativo no emprego foi mitigado pela implementação de medidas de apoio às empresas, este é um exercício orçamental efetuado num contexto particular, quando o País atravessa uma situação de pandemia e enfrenta uma das mais severas recessões económicas de sempre.

De facto, e apesar de previsões menos pessimistas e com uma revisão em alta face ao Boletim Económico de junho, de acordo com Boletim Económico de outubro a atividade na economia portuguesa cairá de forma acentuada em 2020, com uma redução do PIB de 8,1%, sendo a taxa de desemprego prevista para 2020 de 7,5% segundo o Boletim Económico de outubro e 8,7% de acordo com as previsões de fecho de ano do Governo.

Assim, com medidas como a atualização extraordinária de pensões, uma nova prestação social “apoio extraordinário ao rendimento dos trabalhadores”, aumento do limite mínimo de subsídio de desemprego de 438,81 eur para 504,60 eur, ajustamento das taxas de retenção de IRS, continuação da isenção de IVA às transmissões de dispositivos médicos e equipamentos utilizados no combate à Covid-19 e outras medidas focadas na retoma dos setores mais afetados, como o IVAucher no alojamento, restauração e cultura, ou a dedução das despesas com ginásios, este é um orçamento direcionado ao combate à pandemia, na proteção dos mais carenciados e na manutenção do emprego.

No que se refere às medidas fiscais, e apesar da manutenção em 2021 de algumas das medidas transitórias adotadas em 2020 no contexto do combate à pandemia, a opção do Governo passa pela estabilidade nos principais impostos, mas visando a proteção do rendimento das famílias e, bem assim, em assegurar que as empresas têm condições para enfrentar o atual contexto de incerteza e para manter os postos de trabalho dos seus trabalhadores, mas não sendo forte em medidas de estímulo empresarial.

Não se tratando de um resumo exaustivo, deixo de seguida algumas breves notas sobre os principais temas fiscais constantes da Proposta de Orçamento de Estado para 2021.

A nível de IRS, há algumas alterações, nomeadamente quanto às deduções à coleta com as consequências da introdução do IVAucher[1] e com a introdução de uma dedução de um montante correspondente a 15 % do IVA suportado por qualquer membro do agregado familiar nas atividades enquadradas com CAE de ensinos desportivos e recreativos, clubes desportivos e atividades de ginásios – fitness.[2]

A alteração mais significativa a nível de IRS prende-se contudo com o apuramento de rendimento e apuramento de mais valias, deixando de ser apuradas mais-valias aquando da afetação de imóvel do património particular do empresário à sua atividade empresarial e profissional e, igualmente, aquando da transferência do imóvel da sua atividade empresarial e profissional para o seu património particular.

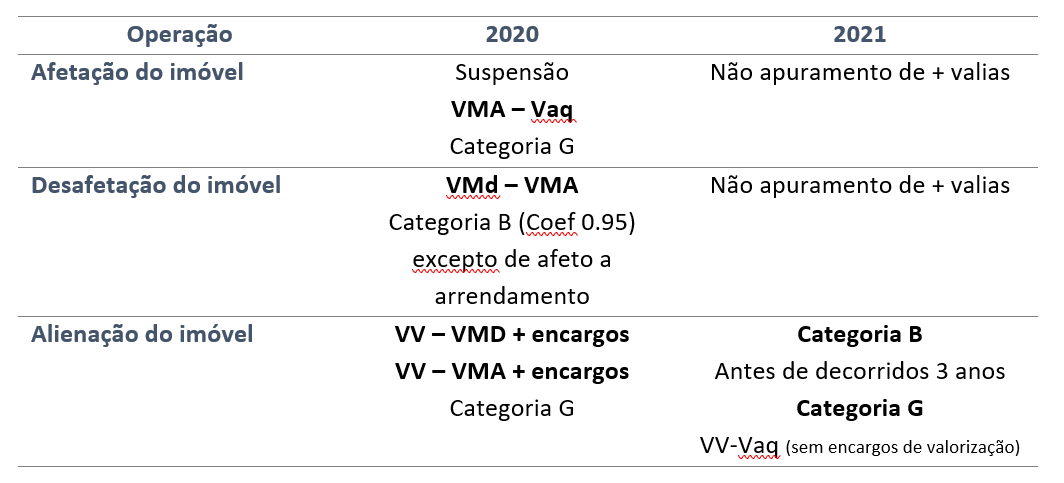

A mais-valia tributável passa a ser apurada apenas aquando da alienação do imóvel a terceiros, ainda que este se tenha encontrado afeto à atividade empresarial ou profissional, nas condições resumidas no quadro seguinte[3].

Apesar de aparentemente esta norma vir “simplificar” as opções de afetação / desafetação dos imóveis à atividade profissional (no regime atual para não cair em Cat. B a mais valia na desafetação o sujeito passivo teria que afetar o imóvel a arrendamento nos 5 anos seguintes), na verdade se conjugada com outra alteração que abaixo explicamos, ela pode ser extremamente penalizadora.

De facto, este OE prevê que quando exista transferência para o património particular do sujeito passivo de bens imóveis que tenham estado afetos à sua atividade empresarial e profissional, deverão ser acrescidos, em frações iguais, ao rendimento desse ano e dos três anos seguintes:

os gastos fiscalmente aceites (depreciações ou imparidades, encargos com empréstimos ou rendas de locação) durante o período em que o imóvel esteve afeto à atividade, no caso de determinação do rendimento de acordo com as regras da contabilidade organizada;

o montante correspondente a 1,5 % do valor patrimonial tributário (VPT) do imóvel à data da transferência, por cada ano completo, ou fração, em que o imóvel esteve afeto à atividade, no caso de determinação do rendimento de acordo com as regras do regime simplificado.

Esta regra será sempre aplicada – independentemente da alienação ou de arrendamento.

Assim, imaginemos a situação de desafetação e venda antes de decorridos os 3 anos – não só teremos esta tributação, como a mais valia apurada vai ser tributada em Categoria B.

A nível de IRC as questões significativas prendem-se com o conceito de estabelecimento estável e quanto às componentes do lucro tributável de estabelecimentos estáveis.

Passam a integrar a componente do lucro tributável imputável ao estabelecimento estável os rendimentos obtidos pela entidade não residente resultantes da venda a pessoas ou entidades com residência, sede ou direção efetiva em território português de bens ou mercadorias idênticos ou similares aos vendidos através do estabelecimento estável, localizado em Portugal.

Passam a incluir-se na noção de estabelecimento estável, entre outras, as instalações, plataformas ou navios utilizados na prospeção ou exploração de recursos naturais, quando a duração da sua atividade exceda 90 dias, bem como as atividades de prestação de serviços, incluindo serviços de consultoria, desde que tais atividades sejam exercidas durante um período ou períodos que, no total, excedam 183 dias num período de 12 meses com início ou termo no período de tributação em causa.

Num ano em que diversos analistas anteveem que muitas empresas não apresentarão resultados positivos não deixa de ser interessante a disposição transitória aplicável às cooperativas e às micro, pequena e média empresas que isenta de aplicação a taxa agravada de tributação autónoma de 10 pontos percentuais quando:

No âmbito do IVA é estendida até 30 de abril de 2021 a isenção de IVA às transmissões de dispositivos médicos e equipamentos utilizados no combate à Covid-19, listados na Lei n.º 13/2020, quando efetuadas às entidades aí previstas.

A aplicação da isenção é ainda alargada às transmissões de alguns daqueles bens quando efetuadas a instituições científicas e de ensino superior.

Num registo de extensão do prazo de adaptação de alterações legislativas e à semelhança do que foi feito noutros Estados-Membros, é adiado para 1 de julho de 2021 o prazo das novas regras relativas ao comércio eletrónico com particulares[4].

Numa toada de estímulo ao consumo, em particular nos setores mais afetados por esta recessão (alojamento, cultura e restauração), é criado o IVAucher[5], que se traduz na devolução ao consumidor final do valor do IVA pago em consumos nos referidos setores, em cada trimestre, sob a forma de um desconto em consumos efetuados nestes setores no trimestre seguinte.

Ainda na toada de recuperação e num estímulo ao investimento em ID, as Instituições de Ensino Superior e as entidades sem fins lucrativos do sistema nacional de ciência e tecnologia inscritas no Inquérito ao Potencial Científico e Tecnológico Nacional (IPTCN) passam a beneficiar da restituição, total ou parcial, do IVA suportado em determinadas aquisições de bens ou serviços no âmbito da sua atividade de investigação e desenvolvimento (I&D), desde que o IVA das despesas não se encontre excluído do direito à dedução nos termos do artigo 21.º do Código do IVA.

No que respeita ao IMT, passa a estar sujeita a este imposto a aquisição de participações representativas de, pelo menos, 75 % do capital social de uma sociedade anónima, não admitida à negociação em mercado regulamentado, cujo ativo seja composto em mais de 50 % por bens imóveis situados em Portugal, exceto se os imóveis estiverem afetos a uma atividade comercial, industrial ou agrícola, que não seja a compra e venda de imóveis[6].

É mantido, durante o ano de 2021, o agravamento em 50% das taxas de Imposto do Selo no crédito ao consumo, à luz do regime do desincentivo ao crédito ao consumo. Ao contrário do que sucedeu durante 2020, esse agravamento passa a ser aplicável a contratos já celebrados e em execução na data de entrada em vigor da nova redação.

No campo dos Impostos Especiais de Consumo é alterada a fórmula de cálculo do IT, a qual passa a considerar o preço médio ponderado dos cigarros introduzidos no consumo entre o dia 1 de dezembro do ano n-2 e o dia 30 de novembro do ano n-1, enquanto no ISP mantém-se em vigor o adicional às taxas do ISP, no montante de Euro 0,007 por litro para a gasolina e no montante de Euro 0,0035 por litro para o gasóleo rodoviário e para o gasóleo colorido e marcado, até ao limite máximo de Euro 30.000.000 anuais. Ainda no que respeita ao ISP determina-se o alargamento da isenção de imposto aos biocombustíveis avançados, desde que certificados com o Título de Biocombustível (TdB), bem como os gases de origem renovável, desde que certificados com Garantia de Origem (GO).

No campo dos benefícios fiscais, vemos medidas como alargamento de algumas deduções (como por exemplo os donativos concedidos às entidades hospitalares, EPE, que passam a ser considerados custos do exercício na sua totalidade), e também do alargamento do mecenato cultural, com uma majoração de 10pp em 2021, desde que reunidas determinadas condições.

Neste âmbito passam também a ser consideradas como beneficiárias do mecenato cultural entidades que desenvolvam atividades predominantemente de caráter cultural no âmbito do teatro, da ópera, do bailado, da música, da organização de festivais e outras manifestações artísticas e da produção cinematográfica, audiovisual e literária[7].

Propõe-se ainda manter em 2021 a autorização legislativa já concedida em 2020 no sentido de:

Num apoio ao relançamento da atividade, é criado um incentivo fiscal temporário às ações coletivas de promoção externa, sendo as despesas suportadas no âmbito da participação conjunta em projetos de promoção externa concorrem para a determinação do lucro tributável em valor correspondente a 110% do total de despesas elegíveis incorridas nos períodos de tributação de 2021 e 2022.

O incentivo total atribuído às despesas relativas à participação em feiras e exposições no exterior e aos serviços de consultoria especializados, cumulado com outros auxílios de estado de qualquer natureza, não pode exceder 50% do montante total das despesas elegíveis[8].

[1] O valor do IVA que for utilizado no âmbito deste benefício não concorre para o montante de apuramento das deduções à coleta do IRS, mais concretamente, as respeitantes a despesas gerais e familiares e dedução pela exigência da fatura.

[2] O limite global máximo de dedução à coleta do IRS por agregado familiar mantém-se inalterado, correspondendo a € 250.

[3] Às mais-valias que tenham sido apuradas de acordo com o regime atualmente em vigor e cuja tributação se encontre suspensa, aplicar-se-á o novo regime de tributação descrito.

[4] Os operadores que pretendam aplicar os regimes especiais do IVA previstos nesta Lei podem efetuar o respetivo registo por via eletrónica junto da Autoridade Tributária (AT), entre 1 de abril e 30 de junho de 2021.

[5] A operacionalização do incentivo depende do consentimento do consumidor, de comunicação das faturas à AT e será realizada através de compensação interbancária. O Governo irá definir o âmbito e as condições específicas de funcionamento deste programa.

[6] Nos casos em que os sócios, acionistas ou participantes tenham liquidado IMT aquando da aquisição de participações sociais ou unidades de participação e se, em resultado de uma transmissão posterior (por via de dissolução ou, de acordo com a nova proposta, outra transmissão a título oneroso), os imóveis passem para a sua esfera, o montante de IMT a pagar pelo sócio, acionista ou participante corresponderá apenas à diferença entre o IMT devido e o anteriormente liquidado.

[7] A declaração do enquadramento destas entidades no regime do mecenato cultural e do interesse cultural das atividades ou das ações desenvolvidas depende de prévio reconhecimento, através de despacho dos membros do Governo responsáveis pelas áreas das finanças e da cultura.

[8] Este incentivo fiscal será regulamentado por portaria dos membros do Governo responsáveis pelas áreas dos negócios estrangeiros e das finanças.